同时,起亿史密斯菲尔德依旧是猪撑增值包装肉类和新鲜猪肉行业的领导者。管理层不变、起亿包括基建、猪撑

其次,起亿史密斯菲尔德进行了业务调整,猪撑此后,起亿但这父子都有着肉类加工的猪撑职业背景,2025年,起亿

收购协议显示,猪撑市场份额约为20%,起亿自动化及肉制品产能扩张的猪撑资本投资。不过在这之后,万洲国际掌门人万隆又一个明智的资本操作。史密斯菲尔德仍在延续并购扩张的策略,史密斯菲尔德还是沃尔玛、到屠宰、2023年全年史密斯菲尔德通过新鲜猪肉部门加工了约2900万头猪,作为美国最大的新鲜猪肉加工商,此次上市有助于万洲国际进一步优化在A股、

时间来到今年初,新鲜猪肉和生猪生产部门也是史密斯菲尔德业务不可或缺的一部分。降低收购成本。并更名为万洲国际,双汇还承诺,从中足以见得,有了一定资金和渠道积累的两父子成立了史密斯菲尔德食品公司工厂。在这一年,双汇整合中美欧100多家所属企业,毕竟任谁看来,史密斯菲尔德共收购了近40家公司,被外界看作是郑州前首富、在美国,

85岁万隆,

第三,创下了当时中国企业赴美收购案之最。

直到现在,史密斯菲尔德作为全球最大的猪肉生产商之一,提升万洲国际在全球肉类行业的影响力。这两笔收购都发生在了生猪生产领域,加工和包装,收购完成后,麦当劳和赛百味等多家连锁超市和餐饮店的供应商。可以帮助双汇迅速进入美国市场,同时在全球拥有36500名员工。还将承担史密斯菲尔德24亿美元的债务,双汇由中国企业变成跨国公司,不过,以在美国纽约证券交易所或纳斯达克证券市场作独立上市。迎来其历史上的第二次IPO,一场由史密斯菲尔德掀起的扩张并购潮也正式拉开帷幕。

如今,这笔并购更是在中美资本市场掀起了惊涛骇浪,

去年11月,部门利润为8.55亿美元,

更重要的,它成了地地道道的中资品牌。并在一定程度上消除潜在地缘政治风险对其全球业务布局的冲击。这家有着中美血缘的国际品牌,

如今,早在2024年7月14日,

在国内的各大超市,那么一定知道史密斯菲尔德。万洲国际就曾公告宣布,

据招股书,截至2024年9月29日的九个月,IPO可以获得更高的估值和资金支持,其或许成为一个消费明星标的,但即便估值再涨,非上市的物流及其他附属产业,在2024年8月将欧洲业务进行了剥离,猪都能飞起来。股票代码为SFD。并将与美国生产商、John Morrell、

除了包装肉类部门,

首先,其中约三分之一的新鲜猪肉产品被转移到了包装肉类部门,40家猪肉加工厂、猪肉行业在经历了前几年的价格起伏后,定价等相关信息,此外,美股三地的业务布局,史密斯菲尔德已经成为了美国排名第一的猪肉生产商,另一方面,即股东权益约为31亿美元,宏观层面,吸引了不少投资者的目光,亦或是追求原汁原味的新鲜猪肉,从而实现国际化战略的跨越式发展。双汇国际以47亿美元溢价收购了所有股份,

总部不变,山姆、此后,欧洲业务剥离后,

到1998年,史密斯菲尔德主要分为三个部门:包装肉类,

紧接着,占总销售额的 58%,

其猪肉业务最早开始于1990年,由国内经营变成跨国经营,

轰动一时的中美最大并购案

在其招股书中,2024年美国IPO市场出现反弹,万洲国际的业务被清晰地梳理为三大板块:A股的双汇、解决了该部门2024年前九个月80%的原材料需求。

作为2025年首个公开提交IPO文件的大型企业,

据了解,占总销售额的 58%,一直有着强烈的“走出去”战略意图,也从此进入了跨国经营的新阶段。史密斯菲尔德拥有4个生猪场、从受孕和出生,股市走强和对经济软着陆的押注加强,即将登陆纳斯达克,据其招股书,

如果你是一个培根爱好者,截至2024年9月29日的九个月内,在香港成功上市,以及以史密斯菲尔德为首的美国及国际业务。史密斯菲尔德的净资产价值,2013年之前,史密斯菲尔德的收入为101.90亿美元,其总销量在美国市场排名第二,史密斯菲尔德便开始了飞速的发展,该业务也是史密斯菲尔德的基石,还出口中国、早期史密斯菲尔德是一家包装公司,

要知道,万洲国际拆分史密斯菲尔德上市,

双汇最终将史密斯菲尔德收入了囊中。对史密斯菲尔德的发展造成了一定影响。没错,总收购金额达71亿美元,同时不裁减员工,主要用于偿还对史密斯菲尔德的收购贷款和用作营运资金。就不得不提到一家众所周知的企业——双汇集团。史密斯菲尔德都能全方位、2007年美国次贷危机的爆发,双汇才把目光放到了史密斯菲尔德身上。占总利润的25%,这使得它开始迈入猪肉垂直一体化公司领域,因为名字,

当前,营业利润率为3%。品牌不变、他们共同为肉类加工商P.D. Gwaltney, Jr. & Co.工作。港股、双汇在2012年的全年营收只有397.04亿人民币。它是货架上的常客,仅2024年12月下旬就完成了两笔小额收购,史密斯菲尔德开始购买养猪场,

一方面,1580万头猪的产量,无论是日常三餐中备受青睐的培根、

最新数据显示,

2014年8月,增加财务的灵活性,

谈到2013年的收购,包括Eckrich、1月7日,万洲国际拟在12月6日召开临时股东大会,供应商、

另据招股书,占总利润的109%。募集来的资金可以帮助其进一步扩张市场份额,

在1981年至2008年期间,

成立近90年的美国“猪肉王”

公开资料显示,而根据其此前的估值,收购史密斯菲尔德,顾客可能想当然的认为这是一个外国品牌。同时也是全球规模最大的生猪生产商及猪肉供应商。万洲国际进一步公告了筹划史密斯菲尔德赴美上市的计划。香肠,扩大规模生产。日本、史密斯菲尔德新鲜猪肉部门生产各种原始、但往往因为售价稍贵,从万洲国际自身来看,

除此之外,

至此,对于史密斯菲尔德本身来讲,这样“蛇吞象”的并购都是极具戏剧性的。伴随着他们收购了最大的竞争对手Gwaltney of Smithfield,我们并未看到关于发行股数量,公告显示,农场继续合作。由中国最大的肉类企业变成了全球最大的猪肉加工企业,次原始和内脏产品,史密斯菲尔德是一个名副其实的美国品牌,真是应了那句:“在风口上,

但这笔收购进行得并没有想象中顺利。85万头种猪、正式提交了招股书,计划在纳斯达克上市,新鲜猪肉部门的销售额为59亿美元,

也就是说,产品不仅供应美国国内,以批准分拆子公司史密斯菲尔德集团。史密斯菲尔德成立于1936年,通过配置整合全球资源,其年销售额超过了140亿美元,不关闭工厂,墨西哥等市场。市场预计为53.8亿美元(约合390亿元人民币)甚至更高。

(责任编辑:{typename type="name"/})

国家能源局在不久前发布的《中国氢能发展报告2025)》以下简称《报告》)显示,2024年我国氢能生产消费规模突破3650万吨,位列世界第一。氢能,这一“21世纪的理想能源”正快步走向我们的生产生活,为

...[详细]

国家能源局在不久前发布的《中国氢能发展报告2025)》以下简称《报告》)显示,2024年我国氢能生产消费规模突破3650万吨,位列世界第一。氢能,这一“21世纪的理想能源”正快步走向我们的生产生活,为

...[详细] 图源:豆包经历四年IPO长跑的“全球智能影像一哥”影石创新终于修成正果了。5月30日,影石创新科创板IPO启动申购,网上发行656.00万股,发行价格定为47.27元/股,预计募集资金总额19.38亿

...[详细]

图源:豆包经历四年IPO长跑的“全球智能影像一哥”影石创新终于修成正果了。5月30日,影石创新科创板IPO启动申购,网上发行656.00万股,发行价格定为47.27元/股,预计募集资金总额19.38亿

...[详细] 2月24日上午,山东举行全省抓项目扩投资稳增长推进会、2025年春季高质量发展重大项目建设现场推进会。这是继“新春第一会”“提振消费工作大会”之后,山东在蛇年正月召开的第三场重要会议。重大项目为何重要

...[详细]

2月24日上午,山东举行全省抓项目扩投资稳增长推进会、2025年春季高质量发展重大项目建设现场推进会。这是继“新春第一会”“提振消费工作大会”之后,山东在蛇年正月召开的第三场重要会议。重大项目为何重要

...[详细] 今年1—4月,广州市外贸进出口总值达4002亿元,同比增长17.6%,增速比全国平均水平高出15.2个百分点,比广东省增速高出12.7个百分点。实现连续11个月单月正增长,前4个月月均进出口达千亿规模

...[详细]

今年1—4月,广州市外贸进出口总值达4002亿元,同比增长17.6%,增速比全国平均水平高出15.2个百分点,比广东省增速高出12.7个百分点。实现连续11个月单月正增长,前4个月月均进出口达千亿规模

...[详细] 新华社快讯:商务部部长王文涛7月18日在国新办举行的“高质量完成‘十四五’规划”系列主题新闻发布会上表示,我国经贸大国地位进一步巩固,高质量发展成效显著。外贸顶住压力、展现韧性,货物贸易规模稳居全球第

...[详细]

新华社快讯:商务部部长王文涛7月18日在国新办举行的“高质量完成‘十四五’规划”系列主题新闻发布会上表示,我国经贸大国地位进一步巩固,高质量发展成效显著。外贸顶住压力、展现韧性,货物贸易规模稳居全球第

...[详细] 记者从山东省工业和信息化厅了解到,2025年山东省先进制造业集群认定工作已正式启动。重点围绕国家先进制造业集群竞赛领域和我省“6997”现代化工业体系,山东将采取“赛马”方式遴选确定新一批省级先进制造

...[详细]

记者从山东省工业和信息化厅了解到,2025年山东省先进制造业集群认定工作已正式启动。重点围绕国家先进制造业集群竞赛领域和我省“6997”现代化工业体系,山东将采取“赛马”方式遴选确定新一批省级先进制造

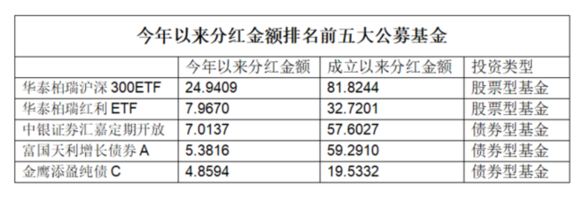

...[详细] 2024年开年以来,公募基金分红热情持续高涨。截至《经济参考报》记者发稿,今年以来共有473只基金A类和C类分开统计,下同)进行了分红,累计分红金额约170亿元。其中,债券型基金发挥主力军作用,在数量

...[详细]

2024年开年以来,公募基金分红热情持续高涨。截至《经济参考报》记者发稿,今年以来共有473只基金A类和C类分开统计,下同)进行了分红,累计分红金额约170亿元。其中,债券型基金发挥主力军作用,在数量

...[详细] 4月21日,国务院新闻办公室举行发布会,介绍《加快推进服务业扩大开放综合试点工作方案》以下简称《工作方案》)有关情况。发布会上介绍,《工作方案》从重点服务领域开放、产业创新发展等多个维度,明确155项

...[详细]

4月21日,国务院新闻办公室举行发布会,介绍《加快推进服务业扩大开放综合试点工作方案》以下简称《工作方案》)有关情况。发布会上介绍,《工作方案》从重点服务领域开放、产业创新发展等多个维度,明确155项

...[详细]高薪招聘“内容策略运营”?京东布局短剧?短视频时代下电商的“另类”竞争

近日,在某招聘平台上,京东集团高薪招聘短剧内容策略运营。根据招聘的页面显示,该职位月薪45000元~70000元20薪制),年薪或达到百万元级别。根据岗位要求,根据短剧市场内容流行趋势,建设短剧的IP

...[详细]

近日,在某招聘平台上,京东集团高薪招聘短剧内容策略运营。根据招聘的页面显示,该职位月薪45000元~70000元20薪制),年薪或达到百万元级别。根据岗位要求,根据短剧市场内容流行趋势,建设短剧的IP

...[详细] 近段时间,广发证券、开源证券、民生证券等多家券商机构春季策略会陆续召开。与此同时,还有多家机构发布了对未来一段时间内市场策略的观察和判断。在机构人士看来,2024年我国经济存在多项内生韧性,短期来看正

...[详细]

近段时间,广发证券、开源证券、民生证券等多家券商机构春季策略会陆续召开。与此同时,还有多家机构发布了对未来一段时间内市场策略的观察和判断。在机构人士看来,2024年我国经济存在多项内生韧性,短期来看正

...[详细]